Податок з продажу - це державний та місцевий податок, який сплачує покупець товарів та послуг у місці продажу. Його отримують множенням ціни, сплаченої на ставку податку з продажу. Існує три різні сценарії, що включають податки з продажу, і порядок бухгалтерського обліку залежить від кожного сценарію. Вони є:

Продажі клієнтам . У цьому найпоширенішому сценарії компанія продає свою продукцію споживачам і стягує з них податок з продажу від імені місцевого самоврядування. Потім компанія зобов’язана сплачувати зібрані податки з продажу уряду. У цьому випадку первинне стягнення податку з продажу створює кредит на рахунку до сплати податків з продажу та дебет на рахунок готівки. Коли податки з продажу мають бути сплачені, компанія сплачує готівку уряду, що виключає його податкове зобов'язання. У цій ситуації податок з продажу є зобов’язанням.

Придбані матеріали . За другим найбільш поширеним сценарієм компанія купує будь-яку кількість предметів у своїх постачальників, наприклад канцелярське приладдя, і сплачує податок з продажу цих товарів. Він нараховує податок з продажу з поточних періодів разом із вартістю придбаних товарів.

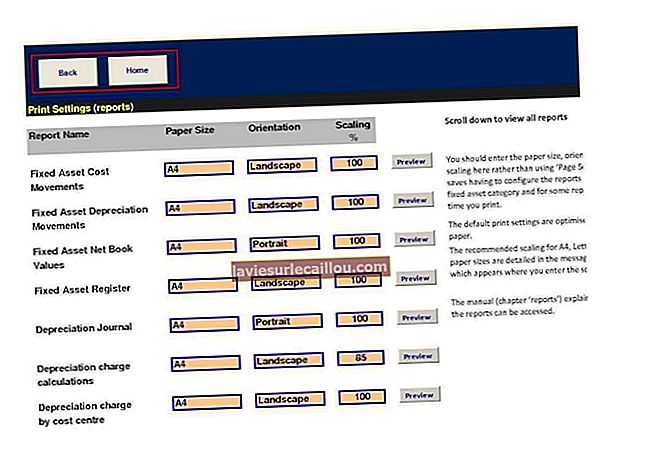

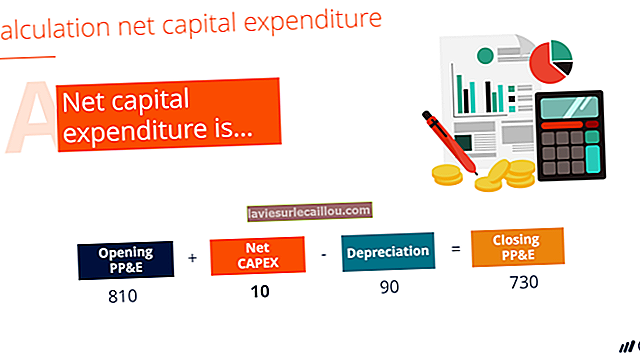

Придбані активи . У найменш поширеному сценарії компанія купує основний засіб, який включає податок з продажу. У цьому випадку дозволяється включати податок з продажу до капіталізованої вартості основного засобу, тому податок з продажу стає частиною активу. З часом компанія поступово знецінює актив, так що з часом податок з продажу нараховується на витрати у формі амортизації.